Zdejšímu automobilovému průmyslu vévodí zahraniční značky, přičemž přibývá těch čínských. Velký rozvoj čeká elektromobilitu, a to zejména po oznámení Elona Muska, že v zemi postaví největší továrnu na automobily Tesla na světě.

Přelomem pro mexický automobilový průmysl bylo založení montážní linky Fordu v roce 1925. Americká společnost v zemi působí dodnes, nicméně léta své největší slávy má již za sebou. V roce 1935 byl Ford následován General Motors a o dva roky později Chryslerem. Dalším stěžejním krokem pro rozvoj mexického automobilového průmyslu představovala dohoda o volném obchodu NAFTA (North American Free Trade Agreement z roku 1994, jejímiž členy jsou Kanada, Spojené státy americké a Mexiko, měla za cíl odstranit či omezit celní a obchodní bariéry), díky které řada dalších automobilek zahájila v Mexiku výrobu.

Automobily i díly

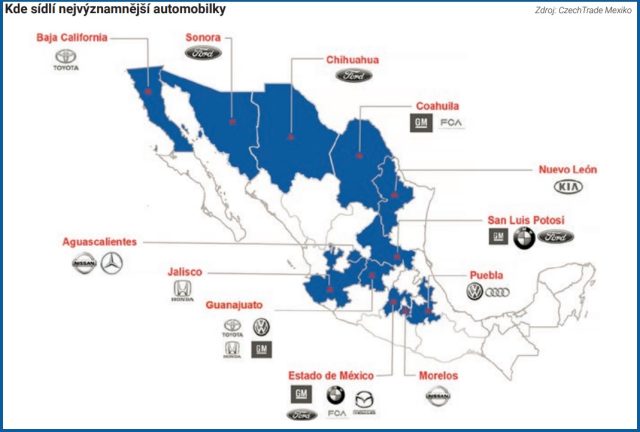

Od roku 2000 investovaly do mexického automobilového průmyslu kanadské a americké společnosti 84 miliard dolarů. Aktuálně zaujímá Mexiko ve světové produkci automobilů šesté místo, je celosvětově čtvrtým nejvýznamnějším výrobcem autodílů a totéž místo zaujímá i v jejich exportu. Celkem zde působí 55 společností zabývajících se výrobou automobilů a nejvíc jich najdeme v Mexico City a ve státech Estado de México a Guanajuato. V zemi se produkuje přibližně 400 různých modelů vozidel, což z Mexika dělá jeden z nejdiverzifikovanějších trhů.

Ačkoliv v mexickém automobilovém průmyslu vynikají především zahraniční výrobci, najdeme zde i řadu zajímavých lokálních projektů. Jedním z nich je například značka sportovních automobilů VUHL nebo Inferno Automobili, výrobce nákladních vozidel a autobusů DINA, výrobci elektromobilů Zacua a Elfi Motors. Svými sportovními automobily v roce 2008 zaujala i společnost Mastretta působící v automobilovém průmyslu od roku 1987.

Jednou z nejvýznamnějších mexických společností je Giant Motors Latinoamérica montující čínské elektromobily JAC a nákladní automobily FAW. Do firmy investuje i mexický miliardář Carlos Slim.

Kalifornie je tahounem elektromobility a kolébkou inovací

Automobilový průmysl se na celkovém HDP země podílí čtyřmi procenty a na HDP průmyslu až 20,5 %. V následujících pěti letech se však očekává, že podíl automotive na HDP vzroste na 6 %, což bude dáno především růstem trhu s elektromobily a rozšiřováním výroby stávajících automobilek. Nejvíc se na HDP automotive podílí státy Puebla (nachází se zde druhá největší automobilka Volkswagenu) a Coahuila.

Po útlumu růst

Stejně jako zbytek světa i mexický automobilový průmysl byl výrazně zasažen pandemií – v roce 2020 výroba lehkých vozidel poklesla o 20 %. Až po dvou letech přišly od mexického statistického úřadu (INEGI) pozitivní zprávy: V roce 2022 zaznamenala místní produkce nárůst o 9,24 % a celkem bylo v zemi vyrobeno 3 308 346 lehkých vozidel (o 280 tisíc víc než rok předešlý). Export vzrostl o 5,86 % a celkem se za hranice vyvezlo 2 865 641 lehkých vozidel.

Stejný trend zastihl na mexickém trhu i prodej lehkých vozidel – za rok 2022 bylo celkem prodáno 1 014 735 vozidel, což představuje ve srovnání s rokem 2021 nárůst o 7,03 %.

Obecně mezi nejprodávanější patří značky automobilek Nissan, General Motors, Volkswagen, Toyota, Stellantis a Kia. První příčku mezi modely dlouhodobě obsazuje Nissan Versa (mezi lednem a červnem letošního roku jich bylo prodáno přes 35 tisíc), kterou následuje Nissan NP300, Kia Río, Chevrolet Aveo, Nissan Sentra, MG5, Nissan March a Mazda 3.

Pozitivní letošní rok

Co se týče výroby, i v letošním roce přicházejí z mexického automobilového průmyslu pozitivní zprávy. Produkce lehkých vozidel v prvních třech čtvrtletích ve srovnání se stejným obdobím předešlého roku vzrostla o 13,54 %. V Mexiku bylo za toto období vyrobeno 2 850 000 lehkých vozidel. Vyvezeno jich bylo 2 420 000, což ve srovnání se stejným obdobím roku 2022 představovalo víc než 14% nárůst. Prodej za první tři čtvrtletí dosáhl počtu 975 841 vozidel, to je o 24,94 % víc než v předešlém roce. Celkově statistický úřad INEGI k roku 2022 v zemi registroval přes 55 milionů vozů.

I přes to všechno se výroba, export, ani prodej zdaleka nedostaly na období před pandemií, kdy v roce 2019 Mexiko vyrobilo 3 750 000, vyvezlo 3 330 000 a na svém trhu prodalo 1 310 000 lehkých vozidel.

Co se týče výroby nákladních automobilů a autobusů, bylo do září letošního roku v Mexiku vyrobeno 168 000 vozidel a celkem 134 000 jich mířilo na export (95,9 % do USA, 2,4 % do Kanady, 0,6 % do Kolumbie). Víc než 95 % z toho představovaly nákladní automobily. Mezi nejdůležitější výrobce patří Freightliner, International a Kenworth.

Dohoda USMCA

Růst, který každoročně (s výjimkou pandemických let 2020 až 2022) vykazoval mexický automobilový průmysl, souvisí s dohodou NAFTA a některými dalšími faktory. Těmi jsou například propracovaný dodavatelský řetězec, kvalifikovaná pracovní síla, nízké náklady na výrobu (včetně levné pracovní síly) a geografická blízkost k největší světové ekonomice, USA. K severnímu sousedovi míří téměř 80 % všech exportovaných produktů.

Rumunská Dacia píše novou historii

Pokud jde o NAFTA, není všechno tak růžové, jak by se mohlo zdát. Dne 1. 7. 2020 po dlouhém vyjednávání vstoupila v platnost „Nová NAFTA“, a to dohoda USMCA (United States–Mexico–Canada Agreement, v Mexiku známá jako T‑MEC), která do automobilového průmyslu přinesla několik zásadních změn:

- zvýšení regionálního podílu na výrobě vozidel (rozhodujícího pro určení, že daný produkt byl vyroben v regionu) z 62,5 na 75 %,

- navýšení použití regionálního hliníku a železa na 70 %,

- požadavek, že 40 % hodnoty vozidla musí být vyrobeno v továrnách, kde je zaměstnancům placeno minimálně 16 dolarů za hodinu (přičemž minimální mzda v Mexiku byla pro rok 2023 stanovena na 12 dolarů za den).

Jakmile by nebyl jeden z požadavků automobilkami splněn, bude na vozidla exportovaná do USA uvaleno clo. Aby se tomu tamější automobilky vyhnuly, musela řada z nich navýšit participaci lokálních dodavatelů na výrobě vozidel, a upustit tak od importu surovin a automobilových dílů ze zahraničí. Výrazně to tak zasáhlo dodavatele působící mimo kontinent Severní Ameriky, včetně České republiky.

Vzhledem k velmi levné pracovní síle v Mexiku mnoho automobilek zvolilo jiné cesty, jak se prozatím daným požadavkům vyhnout. Některé z nich požádaly o zapsání do speciálního režimu, ve kterém získají na implementaci požadavků USMCA ještě pět let. Jiné zvolily platbu 2,5% cla na produkty exportované do USA. Jedná se však o riskantní cestu, protože výše cla není fixovaná a může do budoucna vzrůst.

V roce 2026 dojde ze strany členů dohody k její revizi a rozhodnutí, zda projde nějakými změnami. Pokud ne, bude pokračovat ve stejném znění následujících 16 let.

Nearshoring

Pandemie, sanitární restrikce, problémy s logistikou a konflikt na Ukrajině napříč sektory způsobily nedostatek či zpoždění v dodání produktů. Cla na dovoz asijských produktů do USA, dohoda o volném obchodu T‑MEC, blízkost Mexika k nejvýznamnějšímu trhu na světě, propracovaná mexická infrastruktura a vzdělaná a zároveň levná pracovní síla v této zemi, případně program IMMEX, který poskytuje daňové úlevy pro výrobní firmy exportující své produkty do zahraničí – to jsou další důležité faktory, kvůli kterým řada zahraničních (především asijských) společností přemístila v posledních letech svou výrobu do Mexika.

Turecko míří vstříc elektromobilitě národním vozem

Nejvíce se nearshoring, přesun výroby blíž k zákazníkům, v Mexiku odráží právě v automobilovém průmyslu. Zatímco v roce 2022 přímé zahraniční investice do automobilového průmyslu představovaly 1,2 miliardy dolarů, jen mezi lednem a březnem letošního roku to bylo už 400 milionů dolarů.

Nejaktivnější je v tomto směru Čína – 43 % firem, které se v Mexiku po pandemii usadily, pochází právě odtud. Vedle čínských společností se zde stále častěji objevují i evropské investice. Řada firem z Evropy navazuje spolupráci s lokálními středními a malými společnostmi, které by se staly výhradními dodavateli pro některé mezinárodní automobilky působící v Mexiku. Zahájení výroby v Mexiku plánuje i česká společnost ALBAform, dodavatel interiérových dílů pro automobilová sedadla.

Některé mexické státy se kvůli nearshoringu začínají potýkat s nedostatkem volné plochy v industriálních parcích. Největší poptávku zažívá především město Saltillo v severním státě Coahuila. Za ním následuje centrální region Bajío. V souvislosti s přibývajícími investicemi se Mexiko v některých průmyslových oblastech potýká s nedostatkem elektrické energie a vody.

Tento postpandemický přesun ale není pro mexický automobilový průmysl úplná novinka. Většina zavedených automobilek v zemi působí víc než deset let – jedná se o důsledek trendu, který měl tehdy za cíl přiblížit se nejvýznamnějšímu světovému trhu, USA, a naplnit tak sílící poptávku po automobilech.

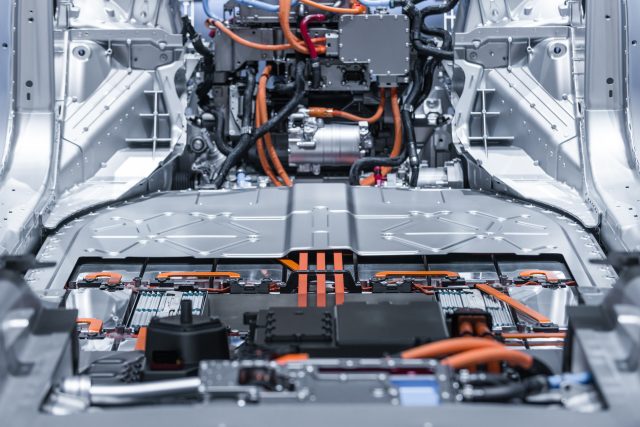

Největší závod Tesly

Není pochyb o tom, že Mexiko se v posledních třiceti letech proměnilo v atraktivní zemi pro zahraniční investice v oblasti automobilového průmyslu. To je také jeden z důvodů, proč Elon Musk letos na akci Investors day v Austinu oznámil stavbu největšího závodu na automobily Tesla na světě. Fabrika o rozloze 260 hektarů má stát v severní části Mexika, v blízkosti města Monterrey (necelé tři hodiny od hranic s Texasem). Stavba automobilky by měla trvat přibližně 36 měsíců a aktuálně Tesla pracuje na získání potřebných povolení. Musk plánuje, že by se v Mexiku vedle elektromobilů měly vyrábět také baterie a vesmírná zařízení (zřejmě pro SpaceX).

Alpská kvalita skrytá pod cizí značkou

Pro Elona Muska bude v Mexiku stěžejní otázkou zahájení těžby lithia, jehož největší zásoby se nachází na severu země, konkrétně ve státě Sonora. Podnikatel je otevřený diskuzím s mexickou vládou ohledně technologické pomoci při jeho těžbě. Mexické lithium bylo znárodněno, a za tímto účelem byla také založena státní firma, která bude mít jeho těžbu na starosti.

Další otázku, kterou musí tamní vláda vyřešit, je vybudování infrastruktury, bez které nemůže být stavba závodu zahájena (projekt zahrnuje mj. pozemní a železniční infrastrukturu, čističku odpadních vod či plynovod). Na příchod Tesly se začaly připravovat i jeho dodavatelé působící v Mexiku.

Elektrické plány

Zahájení či rozšíření výroby elektromobilů v Mexiku oznámili i další výrobci. Rozšiřovat se bude například čínský JAC, americký Ford pro změnu oznámil výrobu Mustangu Mach‑E.

Řada automobilek působících v Mexiku výrobu elektromobilů plánovala ještě před Teslou. BMW bude kvůli elektromobilům rozšiřovat továrnu ve státě San Luis Potosí, což představuje investici ve výši 800 milionů eur (výroba baterií a vozidel). Německá automobilka plánuje, že 90 % zde vyrobených vozidel bude elektrických.

Korejská Kia dnes v Mexiku měsíčně vyrábí sedm až osm tisíc elektromobilů a postupně plánuje jejich počet navyšovat. Stejným směrem se ubírá i společnost GM, která od roku 2021 do výroby ve státě Coahuila investovala přibližně miliardu dolarů. V Mexiku by se konkrétně měly začít vyrábět elektrické SUV Equinox a Blazer.

Očekává se, že se letos v Mexiku vyrobí o 179 % elektromobilů víc než v roce předešlém. Dle odhadů se pak do roku 2030 budou v zemi ročně vyrábět čtyři miliony vozidel s elektrickým pohonem.

English version

English version