Na konci článku také přinášíme seznam odkazů na jednotlivé přílohy zmíněné v textu, z nichž mohou plátci čerpat další potřebné údaje, například čísla bankovních účtů finančních úřadů.

Kapitoly článku

- Úvod

- I. Bezhotovostní způsob placení daňové povinnosti

- II. Hotovostní způsob placení daňové povinnosti – Poštovní poukázka A

- III. Placení daně z nemovitých věcí prostřednictvím SIPO

- IV. Placení správních poplatků

- V. Placení zvláštního způsobu zajištění daně dle § 109a ZDPH

- VI. Placení DPH ve zvláštním režimu jednoho správního místa – OSS

- VII. Zadávání symbolů platebního styku při platbách ze zahraničí a platbách v rámci České republiky v cizí měně

- VIII. Seznam zkratek

- IX. Seznam příloh

Úvod

Dle zákona č. 456/2011 Sb., o Finanční správě České republiky, ve znění pozdějších předpisů, je výběrem daní pověřeno 14 finančních úřadů a Specializovaný finanční úřad, který má působnost na celém území České republiky.

Daňový subjekt může daň, zálohy na daň, příp. splátky daně (daňovou povinnost) platit zejména těmito způsoby (§ 56 a § 163 DŘ):

- bezhotovostně prostřednictvím internetového a mobilního bankovnictví nebo bankovním příkazem k úhradě přímo v bance,

- v hotovosti prostřednictvím Poštovní poukázky A,

- v hotovosti úřední osobě – na vybraných finančních úřadech a územních pracovištích finančních úřadů v úředních hodinách pokladny,

- prostřednictvím SIPO – pouze k úhradě daně z nemovitých věcí.

Finanční správa na základě své informační povinnosti dle § 56 DŘ, mj. dle odst. 1 písm. d) definuje a zveřejňuje čísla účtů, na které přijímá platby, a způsob označení úhrady na tyto účty podle jednotlivých daní, jejichž správa jí náleží, a to na úřední desce a na webových stránkách Finanční správy.

Každá platba musí být správně směrována na konkrétní daňový bankovní účet finančního úřadu místně příslušného pro konkrétní daň a konkrétní daňový subjekt:

- Číslo bankovního účtu finančního úřadu:

- předčíslí bankovního účtu – číslo před pomlčkou, které definuje druh daně (viz příloha č. 2 a č. 3),

- matrika – číslo za pomlčkou, které definuje finanční úřad (viz příloha č. 1)

- kód banky – kód ČNB (0710)

- Variabilní symbol – prostřednictvím variabilního symbolu daňový subjekt sděluje finančnímu úřadu svou totožnost.

- Má-li daňový subjekt přiděleno daňové identifikační číslo (DIČ), vepíše do příslušné kolonky pro variabilní symbol kmenovou část DIČ, tj. čísla za písmeny CZ.

- Není-li daňový subjekt registrován, to znamená, že nemá přiděleno DIČ, uvede v případě fyzické osoby do kolonky pro variabilní symbol své rodné číslo, a to bez jakýchkoliv mezer, pomlček nebo lomítek, tj. uvede 9 nebo 10 číslic v řadě za sebou.

- Neregistrované právnické osoby uvádějí své IČO.

- V případě, že se jedná o osobu, která nemá taková čísla přidělena (zahraniční osoby), přidělí jim správce daně vlastní identifikátor v podobě tzv. VČP (vlastní číslo plátce), a to v souladu s § 130 odst. 4 DŘ. Do kolonky pro VS se uvede přidělené VČP.

- Od 1. 1. 2021 jsou fyzické osoby oprávněny žádat o vlastní identifikátor, který nahradí jejich identifikátor obecný.

- Pro zvláštní případ plnění platební povinnosti vůči finančnímu úřadu v rámci daňové exekuce, tzn. při placení na bankovní účet finančního úřadu s předčíslím 35 Zvláštní prostředky – exekuce, se do kolonky pro variabilní symbol vyplňuje variabilní symbol exekučního příkazu.

- V případě zajištění daně dle § 109a ZDPH je třeba postupovat při vyplnění variabilního symbolu – viz samostatná kapitola V.

- Specifický symbol – vyplňuje se v pouze v případě zajištění daně dle § 109a ZDPH – viz samostatná kapitola V.

- Konstantní symbol – nepovinný údaj

- Zpráva pro příjemce – nepovinná položka, vyplňuje se povinně pouze v případech zajištění daně dle § 109a ZDPH a placení DPH ve zvláštním režimu jednoho správního místa – viz kapitoly V. a VI.

Za den platby daně je považován den, kdy je částka připsána na bankovní účet příslušného finančního úřadu vedeného v ČNB a u platby prováděné v hotovosti finančnímu úřadu den, kdy úřední osoba platbu převzala (§ 166 DŘ).

Na portálu Moje daně je poplatníkovi k dispozici podpora placení, prostřednictvím které si může na základě vyplnění intuitivního elektronického formuláře vygenerovat platební údaje včetně IBAN a QR kódu pro zaplacení své daňové nebo poplatkové povinnosti.

Přehled praktických informací pro placení daní:

Čísla matrik bankovních účtů FÚ a SFÚ – viz Příloha č. 1

Předčíslí bankovních účtů FÚ – viz Příloha č. 2

Bankovní účty SFÚ – viz Příloha č. 3

Nejčastěji používané bankovní účty pro placení daní – viz Příloha č. 4

Nejčastěji používané bankovní účty pro placení daní ve formátu IBAN – viz Příloha č. 5

I. Bezhotovostní způsob placení daňové povinnosti

V případě příkazu k úhradě v rámci osobního, internetového nebo mobilního bankovnictví je nutné zadávat:

- Číslo bankovního účtu finančního úřadu

- Variabilní symbol

V případě zajištění daně dle § 109a ZDPH a Placení DPH v režimu OSS je třeba postupovat podle samostatných kapitol V. Placení zvláštního způsobu zajištění daně dle § 109a ZDPH a VI. Placení DPH ve zvláštním režimu jednoho správního místa – OSS níže.

Je-li platba poukázána v cizí měně, zaeviduje ji správce daně na osobní daňový účet daňového subjektu ve výši, v jaké mu byla připsána na účet v české měně (§ 163 odst. 2 DŘ).

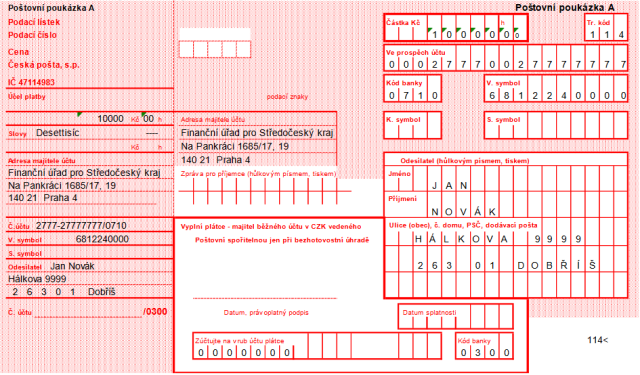

II. Hotovostní způsob placení daňové povinnosti – Poštovní poukázka A

Poštovní poukázka A se používá pro zasílání peněžních částek v hotovosti určených k připsání na účet finančního úřadu prostřednictvím České pošty, s.p. Tato služba je zpoplatněna dle ceníku poskytovatele.

Poštovní poukázka A musí být správně vyplněna. Při ručním vyplňování údajů je třeba dbát na to, aby jednotlivé údaje byly dobře rozeznatelné kvůli zamezení dezinterpretace.

Na Poštovní poukázce A je nezbytné vyplnit:

- Částka Kč – částka poukazované platby daně v hotovosti v Kč

- Slovy – slovy vyjádřená odesílaná částka v Kč

- Adresa majitele účtu – název a adresa příslušného finančního úřadu

- Číslo účtu / Kód banky – číslo bankovního účtu musí být uvedeno v levé části Poštovní poukázky A přesně ve tvaru odpovídajícímu struktuře čísla bankovního účtu, tj. ve tvaru předčíslí – matrika/kód banky

- Variabilní symbol (V. symbol) – Identifikace daňového subjektu (DIČ – pokud mu bylo přiděleno, IČO, rodné číslo nebo VČP). V případě zajištění daně dle § 109a zákona o DPH – viz kapitola V

- Specifický symbol (S. symbol) – vyplňuje se pouze v případě zajištění daně dle § 109a ZDPH

- Konstatní symbol (K. symbol) – nepovinný údaj

- Ve prospěch účtu – položka v pravé části Poštovní poukázky A obsahuje číselné označení předčíslí a matriky finančního úřadu. Předčíslí i vlastní číslo účtu (tzv. matrika) jsou doplněné o vedoucí nuly

- Kód banky – vyplní se kód ČNB 0710

- Odesílatel – jméno a adresa bydliště (fyzické osoby) nebo název a adresa sídla (právnické osoby)

- Zpráva pro příjemce – nepovinná položka, vyplňuje se v případě zajištění daně dle § 109a ZDPH

III. Placení daně z nemovitých věcí prostřednictvím SIPO

Prostřednictvím SIPO je možné platit pouze daň z nemovitých věcí, a to na základě § 56 DŘ ve spojení se zákonem o dani z nemovitých věcí.

Podmínky placení daně prostřednictvím SIPO:

- prostřednictvím SIPO může platit daň pouze poplatník daně, kterému bylo Českou poštou přiděleno spojovací číslo,

- doručit vyplněné Oznámení o placení daně z nemovitých věcí prostřednictvím SIPO místně a věcně příslušného správce daně nejpozději do 31. ledna zdaňovacího období dle § 71 DŘ; nedílnou součástí Oznámení je doklad prokazující přidělení spojovacího čísla (např. doklad o přidělení spojovacího čísla nebo aktuální platební doklad SIPO, resp. rozpis bezhotovostní platby SIPO),

- chce-li poplatník platit daň prostřednictvím SIPO na více finančních úřadech, musí Oznámení uplatnit na každý příslušný FÚ zvlášť,

- nepřesáhne-li roční daň z nemovitých věcí částku 5 000 Kč, je splatná najednou, a to nejpozději do 31. května zdaňovacího období,

- celkovou roční daň přesahující 5000 Kč, splatnou ve dvou splátkách, lze prostřednictvím SIPO platit pouze ve splátkách podle § 15 odst. 1 zákona o dani z nemovitých věcí a nelze ji hradit najednou k termínu první splátky,

- případné nedoplatky na dani z nemovitých věcí, doměřenou daň z nemovitých věcí a příslušenství daně z nemovitých věcí nelze hradit prostřednictvím SIPO.

Podrobné informace k možnosti platby daně z nemovitých věcí prostřednictvím SIPO jsou k dispozici na webu Finanční správy.

IV. Placení správních poplatků

Správní poplatky dle ZSP jsou z hlediska úkonů Finanční správy zařazeny pod legislativní zkratku „daň“ uvedenou v § 2 odst. 3 písm. a) DŘ.

Správní poplatky lze hradit:

- a) bezhotovostně na účty pro placení správních poplatků

- b) v hotovosti prostřednictvím Poštovní poukázky A

- c) v hotovosti úřední osobě – na vybraných finančních úřadech a územních pracovištích finančních úřadů v úředních hodinách pokladny

Od 1. 1. 2025 není možné platit správní poplatky prostřednictvím kolkových známek.

Správní poplatky za správní úkony učiněné finančním úřadem se hradí na účet s PBÚ 3711 a matrikou příslušného finančního úřadu.

| Název finančního úřadu | PBÚ | Matrika | Kód banky |

|---|---|---|---|

| FÚ pro hlavní město Prahu | 3711 | 77628031 | 0710 |

| FÚ pro Středočeský kraj | 3711 | 77628111 | 0710 |

| FÚ pro Jihočeský kraj | 3711 | 77627231 | 0710 |

| FÚ pro Plzeňský kraj | 3711 | 77627311 | 0710 |

| FÚ pro Karlovarský kraj | 3711 | 77629341 | 0710 |

| FÚ pro Ústecký kraj | 3711 | 77621411 | 0710 |

| FÚ pro Liberecký kraj | 3711 | 77628461 | 0710 |

| FÚ pro Královéhradecký kraj | 3711 | 77626511 | 0710 |

| FÚ pro Pardubický kraj | 3711 | 77622561 | 0710 |

| FÚ pro Kraj Vysočina | 3711 | 67626681 | 0710 |

| FÚ pro Jihomoravský kraj | 3711 | 77628621 | 0710 |

| FÚ pro Olomoucký kraj | 3711 | 47623811 | 0710 |

| FÚ pro Moravskoslezský kraj | 3711 | 77621761 | 0710 |

| FÚ pro Zlínský kraj | 3711 | 47620661 | 0710 |

| Specializovaný finanční úřad | 3711 | 77620021 | 0710 |

Správní poplatky spojené pouze se specifickými úkony finanční správy, a to Generálního finančního ředitelství a Odvolacího finančního ředitelství jsou hrazeny na tyto účty s PBÚ 13717:

| PBÚ | Matrika | Kód banky | |

|---|---|---|---|

| Generální finanční ředitelství | 13717 | 77628031 | 0710 |

| Odvolací finanční ředitelství | 13717 | 77628621 | 0710 |

V. Placení zvláštního způsobu zajištění daně dle § 109a ZDPH

V § 109 ZDPH se upravuje ručení příjemce zdanitelného plnění za nezaplacenou daň a ručení oprávněného příjemce, tj. osoby, jejíž postavení upravuje zákon o spotřebních daních. V § 109aa ZDPH je zakotveno ručení osoby povinné k dani, která dodala zboží provozovateli elektronického rozhraní. Využije-li oprávněný příjemce nebo osoba povinná k dani, která dodala zboží provozovateli elektronického rozhraní, zvláštní způsob zajištění daně (§ 109a ZDPH), hledí se na tyto osoby pro účely zvláštního způsobu zajištění daně jako na příjemce zdanitelného plnění.

Realizaci zvláštního způsobu zajištění daně dle § 109a ZDPH, tedy postupu, kdy příjemce zdanitelného plnění uhradí za poskytovatele zdanitelného plnění daň z dotčeného plnění přímo na účet místně příslušného finančního úřadu poskytovatele zdanitelného plnění, je třeba věnovat zvýšenou pozornost.

Aby úhrada provedená příjemcem zdanitelného plnění byla v souladu s § 109a odst. 2 ZDPH a mohla být použita na úhradu daně z předmětného zdanitelného plnění, musí příjemce poskytnout finančnímu úřadu nezbytné identifikační údaje, a to:

- a) identifikaci poskytovatele zdanitelného plnění,

- b) daň, na kterou je úhrada určena,

- c) identifikaci příjemce zdanitelného plnění,

- d) den uskutečnění zdanitelného plnění nebo den přijetí úplaty poskytovatelem

- zdanitelného plnění.

Příjemce zdanitelného plnění, popřípadě oprávněný příjemce uvede při bezhotovostním platebním styku nebo při hotovostní platbě prostřednictvím České pošty, s. p. na Poštovní poukázce A následující údaje:

- předčíslí bankovního účtu (PBÚ) – je nezbytné vyplnit 80039, matriku bankovního účtu relevantního finančního úřadu a kód banky 0710 (kód ČNB)

- variabilní symbol – uvádí se kmenová část DIČ poskytovatele zdanitelného plnění

- specifický symbol – uvádí se kmenová část DIČ příjemce zdanitelného plnění

- zpráva pro příjemce

- uvede se den uskutečnění zdanitelného plnění ve tvaru DD/MM/RRRR-P (Příklad: den uskutečnění zdanitelného plnění: 18. 3. 2025, tzn. 18/03/2025-P) nebo

- den přijetí úplaty ve tvaru DD/MM/RRRR-U (Příklad: den přijetí úplaty: 22. 4. 2025, tzn. 22/04/2025-U)

- provádí-li platbu oprávněný příjemce, do zprávy pro příjemce uvede: den přijetí vybraných výrobků z jiného čl. státu ve tvaru DD/MM/RRRR-O (Příklad: den přijetí vybraných výrobků z jiného čl. státu: 8. 4. 2025, tzn. 08/04/2025-O). Toto datum se pro dané účely identifikace platby považuje za datum uskutečnění zdanitelného plnění.

VI. Placení DPH ve zvláštním režimu jednoho správního místa – OSS

V rámci zjednodušení plnění povinností k DPH byl pro poskytovatele vybraných plnění zaveden zvláštní režim jednoho správního místa. Tento režim se rovněž označuje jako tzv. OSS.

Podrobnější informace k OSS jsou k dispozici na internetových stránkách Finanční správy ČR v rámci nabídky Mezinárodní spolupráce – Mezinárodní spolupráce a DPH – One Stop Shop (OSS).

Daňový subjekt (osoba uskutečňující vybraná plnění nebo zprostředkovatel) platí DPH v eurech na příslušný bankovní účet finančního úřadu, a to bezhotovostním převodem. K platbě vždy uvádí jednoznačné referenční číslo příslušného daňového přiznání.

Daň je splatná ve lhůtě, která je shodná s lhůtou pro podání daňového přiznání, tzn. do konce kalendářního měsíce následujícího po skončení zdaňovacího období. Platba je považována za uhrazenou v den, kdy je připsána na bankovní účet finančního úřadu. Každé daňové přiznání musí být uhrazeno samostatně.

Platby daně v režimu OSS je třeba provést bezhotovostním převodem na číslo bankovního účtu Finančního úřadu pro Jihomoravský kraj vedeného v ČNB v eurech:

| IBAN účtu | CZ55 0710 0345 3401 7765 3621 |

| BIC (SWIFT kód) banky | CNBACZPP |

| Tuzemský formát účtu | 34534-177653621/0710 |

Referenční číslo daňového přiznání se uvádí v platebním příkazu do položky „Zpráva pro příjemce“.

Struktura Referenčního čísla daňového přiznání pro jednotlivé režimy:

EU režim

Kód členského státu identifikace (kód země)

DIČ – identifikační číslo pro DPH pro EU režim

Zdaňovací období (čtvrtletí a rok)

Formát: KÓD ZEMĚ/DIČ/ČTVRTLETÍ.ROK

Příklad: CZ/CZxxxxxxxxxx/Q3.2025

Non EU režim

Kód členského státu identifikace (kód země)

DEČ – daňové evidenční číslo pro Non EU režim

Zdaňovací období (čtvrtletí a rok)

Formát: KÓD ZEMĚ/DEČ/ČTVRTLETÍ.ROK

Příklad: CZ/EUxxxyyyyyz/Q3.2025

Dovozní režim

Kód členského státu identifikace (kód země)

DEČ – daňové evidenční číslo pro dovozní režim

Zdaňovací období (měsíc a rok)

Formát: KÓD ZEMĚ/DEČ/MĚSÍC.ROK

Příklad: CZ/IMxxxyyyyyyz/M07.2025

VII. Zadávání symbolů platebního styku při platbách ze zahraničí a platbách v rámci České republiky v cizí měně

Platí-li plátce ze svého účtu v zahraničí do České republiky, případně platí-li v rámci České republiky v cizí měně, zadá své bance (v zahraničí) u příkazu k úhradě do položky Zpráva pro příjemce (textové pole) variabilní, konstantní a specifický symbol.

Symboly se uvedou ve tvaru:

- /VS/nnn, kde nnn je variabilní symbol

- /KS/nnn, kde nnn je konstantní symbol

- /SS/nnn, kde nnn je specifický symbol

Do nnn se uvede pouze prvních 10 číslic, tj. jedno až desetimístné číslo.

Pro zadání symbolů platí tato pravidla:

- znaky /XX/nnn se zadávají těsně za sebou bez mezer,

- následuje-li za nnn další znak, nesmí to být číslice,

- symboly nemusí být uvedeny všechny,

- pořadí symbolů je libovolné,

- do položky Zpráva pro příjemce lze zapsat i další text,

- symboly lze umístit kdekoliv v položce Zpráva pro příjemce,

- je-li položka Zpráva pro příjemce rozdělena do řádků po 35 znacích, je vhodné, aby zápis symbolu nepřesahoval do následující řádky.

ČNB uvede celou nezměněnou položku Zpráva pro příjemce na výpisu z účtu finančního úřadu jako textovou zprávu (tzv. AV pole). Budou-li symboly zapsány v textové zprávě výše uvedeným způsobem, uvede je ČNB v rámci svých možností na výpis účtu finančního úřadu do polí pro symboly (variabilní, konstantní a specifický symbol).

Informace k zadávání variabilního, konstantního a specifického symbolu u plateb poukázaných ze zahraničí a u plateb v rámci České republiky v cizí měně, včetně uvedení příkladů vyplnění položky Zpráva pro příjemce, jsou k dispozici na webu: Služby pro klienty, ceník – Česká národní banka (cnb.cz).

VIII. Seznam zkratek

| ČNB | Česká národní banka |

| DIČ | Daňové identifikační číslo |

| DPH | Daň z přidané hodnoty |

| DŘ | Zákon č. 280/2009 Sb., daňový řád, v platném znění |

| Finanční úřad | 14 finančních úřadů a Specializovaný finanční úřad |

| FÚ | Finanční úřad |

| IČO | Identifikační číslo osoby |

| OSS | One Stop Shop |

| PBÚ | Předčíslí bankovního účtu |

| SFÚ | Specializovaný finanční úřad |

| SIPO | Soustředěné inkaso plateb obyvatelstva |

| VČP | Vlastní číslo plátce |

| Zákon o dani z nemovitých věcí | Zákon č. 338/1992 Sb., o dani z nemovitých věcí, ve znění pozdějších předpisů |

| ZDPH | Zákon č. 235/2004 Sb., dani z přidané hodnoty, ve znění pozdějších předpisů |

| ZSP | Zákon č. 634/2004 Sb., o správních poplatcích, ve znění pozdějšíchpředpisů |

| Oznámení | Oznámení o placení daně z nemovitých věcí prostřednictvím SIPO |

IX. Seznam příloh

Příloha č. 1 – Čísla matrik bankovních účtů FÚ a SFÚ

Příloha č. 2 – Předčíslí bankovních účtů FÚ

Příloha č. 3 – Bankovní účty SFÚ

Příloha č. 4 – Nejčastěji používané bankovní účty pro placení daní

Příloha č. 5 – Nejčastěji používané bankovní účty pro placení daní ve formátu IBAN

Zdroj: Finanční správa, autor: Ing. Milan Tvrdík, ředitel odboru evidence a vymáhání daní, Generální finanční ředitelství

Co můžete čekat? Jak a kdy splnit daňové povinnosti: návody, rady, informace o změnách, aktuality, daňový kalendář, jednotlivé druhy daní. Jak postupovat při placení daně z příjmů, DPH, silniční daně i daně z nemovitostí, nebo třeba přístup k daňovým formulářům.

English version

English version