Modely řízení hotovosti

Modely řízení hotovosti vycházejí z podobnosti s řízením zásob. Obojí, udržování přiměřeného stavu hotovosti či zásob vyžaduje řízení toků. Do té doby, dokud má treasurer přístup ke zdrojům hotovosti, podnik je schopen udržovat jejich minimální zůstatek a zároveň krýt operativní náklady. Naopak neefektivní využívání hotovosti a materiálů snižuje podnikovou výnosnost. Neadekvátní úrovně hotovosti mohou dokonce vést k neplnění finančních závazků podniku ve splatných termínech. Krátkodobá aktiva jako zásoby a hotovost udržují podniky, protože čelí nejistotě, která pramení z operativní činnosti podniku. Jsou považovány za investice potřebné na podporu podnikových činností. Nejznámějšími modely řízení hotovosti jsou Baumolův model a Miller-Orrův model.

Baumolův model

Baumolův model vychází z následujících předpokladů (Baumol, 1952):

- Je známa celková potřeba plateb za zvolené období, která vychází z plánovaného rozsahu činnosti podniku.

- Celkovou potřebu hotovosti lze krýt z různých zdrojů. V modelu se předpokládá krytí prodejem krátkodobých státních cenných papírů. Prodeje lze provádět opakovaně, několikrát za období v určité výši.

- S akvizicí hotovosti v podobě prodeje cenných papírů jsou spojeny tzv. akviziční náklady neboli náklady obchodování.

- Držba hotovosti je zase spojena s náklady na udržování hotovosti. Tyto náklady představují náklady ušlé příležitosti a odvozují se z průměrné výše držené hotovosti, protože model předpokládá rovnoměrnou spotřebu hotovosti za úhrady či placení výdajů. Sazba těchto nákladů je pevná na jednotku držené hotovosti za období a celkové náklady rostou s růstem průměrné výše hotovosti.

Účelem modelu je nalezení optimální výše akvizice hotovosti, při níž jsou celkové náklady spojené se získáváním a držením hotovosti minimální. Jestliže bude podnik udržovat příliš malé zůstatky hotovosti, bude muset prodá vat krátkodobé obchodovatelné cenné papíry častěji, než kdyby udržoval zůstatky hotovosti vyšší. Na druhou stranu však dochází s růstem zůstatku hotovosti k růstu nákladů ušlé příležitosti.

Baumolův model významně přispěl k rozvoji cash managementu – má však výrazná omezení:

- V praxi nedochází k rovnoměrnému výdaji hotovosti, protože vznikají rozdíly ve dnech splatnosti a náklady nemohou být anticipovány s určitostí.

- Model nepředpokládá běžné příjmy během projektového období, z toho plyne, že předpokládá větší výdaje než příjmy. Ve skutečnosti většina podniků zaznamenává denně jak příjem (cash inflows), tak i výdaj (cash outflows).

- Model neuvažuje se žádnou bezpečnostní (pojistnou) rezervou. Podnik bude s největší pravděpodobností udržovat určitou míru bezpečností rezervy hotovosti pro případy neočekávaného nedostatku či nahodilé potřeby. Nicméně ve vyspělých ekonomikách mohou podniky v rozmezí několika hodin buď prodat adekvátní množství krátkodobých obchodovatelných cenných papírů, nebo si mohou půjčit, což minimalizuje potřebu bezpečnostní rezervy.

Miller-Orrův model

Merton Miller a Daniel Orr (1966) vyvinuli model řízení hotovosti, který je založen na řízení hotovostních příjmů a výdajů, které náhodně fluktuují ze dne na den, jejich vývoj tedy není rovnoměrný. Model vychází z předpokladu, že hotovostní příjmy mají normální rozdělení a nelze je naplánovat. Tento faktor tedy významně ovlivňuje stav hotovosti. Snahou je, aby se výše hotovosti udržovala v určitých hranicích, mezi maximální a minimální hranicí, neboť vysoké stavy hotovosti jsou nevýhodné (představují náklady ušlé příležitosti) a nízký stav hotovosti naopak ohrožuje podnik. Dalším důležitým faktorem modelu je tzv. cílový zůstatek, tj. minimální hranice hotovosti, která je jako jediná určována managementem podniku v závislosti na toleranci rizika. To je management ochoten přijmout v souvislosti s nedostatkem peněžních prostředků k zajištění platební schopnosti.

Pokud se stav hotovosti pohybuje v rámci intervalu maximální a minimální hranice, nedochází k žádným transakcím. Pokud však stav hotovosti dosáhne maximální hranice (vrcholu), potom podnik uskuteční nákup krátkodobých cenných papírů, čímž dojde k opětovnému snížení stavu hotovosti na cílový zůstatek. Podobně se postupuje při poklesu hotovosti na minimální hranici, kdy naopak dojde k prodeji takového množství krátkodobých cenných papírů, aby bylo opět docíleno cílového stavu hotovosti.

Při zavádění Miller-Orrova modelu je třeba provést následující:

- stanovit minimální hranice hotovosti,

- odhadnout směrodatnou odchylku denních hotovostních toků,

- stanovit alternativní úrokovou míru,

- odhadnout náklady obchodování (nákupu a prodeje) krátkodobých cenných papírů.

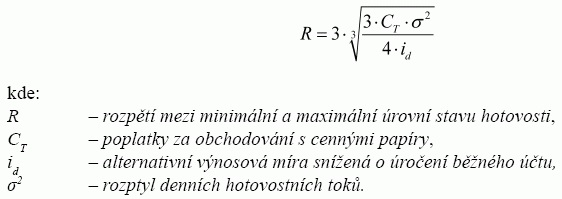

Horní hranice stavu hotovosti se vypočítá na základě rozpětí, které je mezi minimální a maximální úrovní hotovosti (viz např. Kraľovič a Vlachynský, 2006):

Miller a Orr (1966) testovali svůj model na zůstatcích hotovosti velké průmyslové firmy po dobu devíti měsíců. Model byl schopen stanovit daleko nižší průměrné denní zůstatky hotovosti než průměry obdržené od samotného podniku.

Všechny další deterministické přístupy ke konstrukci modelů řízení hotovosti vycházejí z uvedených modelů a liší se v kladení důrazu na jednotlivé faktory modelů.

Další skupinu modelů představují dynamické stochastické modely řízení hotovosti, které nacházejí místo v řízení hotovosti bank.

Uplatnění modelů řízení hotovosti je možné v podmínkách funkčního kapitálového trhu, přičemž se vychází z předpokladu, že finanční rezervy neboli přebytečná hotovost je držena ve formě vysoce likvidních krátkodobých cenných papírů. V uvedených modelech jsou často navrhovány státní pokladniční poukázky (SPP). Minimální investice do tohoto cenného papíru se pohybuje v milionech, čímž je možnost investování pro podniky velice diskutabilní.

English version

English version